Olá tudo bem com você?

Eu me chamo Izabelly Mendes, sou engenheira agrônoma e especialista em agronegócio pela ESALQ-USP. E hoje irei abordar uma pauta muito importante para a gestão de seu empreendimento agrícola!

Frente aos impasses do congresso nacional para definir as diretrizes orçamentárias do ano de 2021 e o possível impacto dessa discussão sobre o setor agro, principalmente em relação aos volumes disponibilizados ao Plano Safra, é extremamente importante o produtor estar antenado à discussão sobre Crédito Rural, tópico explorado brevemente abaixo.

Todo empreendimento, seja ele agrícola ou de qualquer outro setor, precisa tomar três importantes decisões financeiras: em que ativos alocar seus recursos, quais as origens destes recursos e como serão distribuídos os resultados deste empreendimento.

Para os empreendimentos rurais, as decisões de investimentos são definidas pela cultura escolhida a ser produzida. Busca-se alocar recursos em insumos, defensivos, e tecnologias necessárias para implementar essa cultura e produzir resultados.

Nestes mesmos empreendimentos, as decisões de distribuição de resultados recebem pouca relevância, já que grande parte dos produtores, até mesmo dos grandes, não possui o capital de suas empresas aberto, e, consequentemente, não tem de enfrentar grandes desafios quanto a políticas de dividendos e/ou de recompra de ações.

Fonte da imagem: farminguk.com

Já as decisões de financiamento representam um desafio a parte nesses empreendimentos. Enquanto que quase a totalidade dos produtores familiares financiam suas operações com recursos próprios, os pequenos produtores profissionais já são capazes de acessar recursos de terceiros, dívidas ou crédito, para financiar a aquisição de insumos, de maquinários e as operações cotidianas.

Dentre as diversas fontes de financiamento, destacam-se os financiamentos bancários de juros livres, ou seja, aqueles em que a remuneração exigida pelo crédito é definida pela negociação entre tomador e credor, e os financiamentos subsidiados do governo federal, o chamado crédito rural, que são distribuídos pelo sistema bancário e pelas cooperativas, e possuem taxa de remuneração fixa e definida pelo plano safra anual.

Neste breve artigo, busca-se analisar o papel do crédito rural no financiamento dos empreendimentos agrícolas, bem como suas modalidades e os impactos decorrentes da recente queda das taxas Selic.

1. CRÉDITO RURAL

Crédito Rural é a expressão que designa os recursos providos pelo governo federal destinados ao custeio, investimento ou comercialização de empreendimentos agropecuários. As regras e dispositivos desta modalidade de crédito são unificados e constam do Manual de Crédito Rural, elaborado pelo Banco Central do Brasil (MAPA, 2016).

Segundo o Banco Central do Brasil (2017), os objetivos do crédito rural são:

- estimular os investimentos rurais efetuados pelos produtores ou por suas cooperativas;

- favorecer o oportuno e adequado custeio da produção e a comercialização de produtos agropecuários;

- fortalecer o setor rural;

- incentivar a introdução de métodos racionais no sistema de produção, visando ao aumento de produtividade, à melhoria do padrão de vida das populações rurais e à adequada utilização dos recursos naturais;

- propiciar, pelo crédito fundiário, a aquisição e regularização de terras pelos pequenos produtores, posseiros e arrendatários e trabalhadores rurais;

- desenvolver atividades florestais e pesqueiras;

- estimular a geração de renda e o melhor uso da mão-de-obra na agricultura familiar.

Fonte da imagem: matogrossoeconomico

A oferta de crédito rural e a taxa de remuneração exigida pelas instituições financeiras que repassam estes recursos, são definidas anualmente pelo Plano Safra. No ano de 2020, safra 2020/2021, o plano disponibilizou um volume total de R$ 236,3 bilhões destinados às diversas modalidades. Espera-se que o Plano Safra 21/22 seja lançado na segunda metade do mês de junho, com pequeno atraso em relação ao calendário tradicional devido às discussões parlamentares sobre as diretrizes orçamentárias.

O crédito rural, segundo suas regras constitutivas, possui três modalidades: os créditos de custeio, os créditos de investimentos e os créditos de comercialização.

Os créditos de custeio são disponíveis para cobrir despesas referentes à aquisição de insumos destinados aos ciclos produtivos das culturas e demais gastos operacionais até o momento da colheita.

Os créditos de comercialização são utilizados para garantir que o produtor terá os recursos necessários à adoção de medidas e mecanismos de comercialização da produção e/ou recursos suficientes para possibilitar o armazenamento da colheita em períodos de queda de preço.

Os créditos de investimentos são utilizados na aquisição de bens e serviços duráveis, conforme listados nos dispositivos do Manual de Crédito Rural, que produzam benefícios durante muitos anos.

Para o lançamento do Plano Safra 2021/2022, a expectativa é de que a taxa de juros base se mantenha próxima dos parâmetros do plano de 2020/2021, devido principalmente à manutenção da taxa básica de juros de curto prazo da economia – Selic – no patamar de 3,5% a.a., pouco superior à taxa do ano passado.

Para o plano de 2020/2021, as taxas de crédito rural estipuladas pelo governo federal foram de 2,75 a 4,0% para pequenos produtores no PRONAF; 5,0% ao ano para médios produtores no PRONAMP; bem como outras linhas variando de 4,5% a 7,5% ao ano, como, por exemplo, para créditos do Programa de Construção de Armazéns (PCA) e do Programa de Incentivo à Inovação Tecnológica na Produção Agrícola (Inovagro).

A manutenção desse patamar de taxas de juros é consequência direta do movimento de redução da taxa Selic iniciada pelo Governo do Ex-Presidente Michel Temer no ano de 2017 e continuada no Governo do Presidente Jair Bolsonaro. Nesse sentido, é relevante dar destaque a esse movimento e suas consequências para o setor agro.

2. QUEDA DA SELIC E IMPACTOS NO CRÉDITO RURAL

A taxa básica de curto prazo, denominada Selic, é a “taxa média dos financiamentos diários, com lastro em títulos federais, apurados no Sistema Especial de Liquidação e Custódia” (Banco Central do Brasil, 2017). Seu valor meta é definido pelo Comitê de Política Monetária, o COPOM, que se reúne a cada seis semanas aproximadamente (Banco Central do Brasil, 2016).

Esta taxa é o referencial base para as transações diárias realizadas entre os Bancos Comerciais e Múltiplos (ou seja, aqueles que aceitam depósitos à vista) e o Banco Central do Brasil no processo de zeragem de caixa realizado ao final de cada dia. Por ser a transação de crédito mais segura e de menor prazo existente no país, é também considerada a taxa básica de juros da economia, e, consequentemente, o valor base sobre o qual são estimadas as taxas das demais operações de crédito existentes no país.

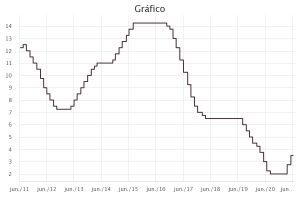

A partir de outubro de 2016, o Brasil presenciou uma forte queda na taxa Selic. A meta Selic que desde meados de 2015 permanecia em 14,25% ao ano, sofreu uma série de cortes sucessivos que trouxeram a taxa para o surpreendente patamar de 6,5% em maio de 2018. Esse patamar foi mantido até agosto de 2019, quando o governo do Presidente Jair Bolsonaro promoveu outra série de cortes até atingir o patamar de 2,0% ao ano em setembro de 2020, número que permaneceu inalterado até março de 2021, quando a taxa voltou a subir. A figura abaixo apresenta a evolução da meta da taxa Selic de junho de 2011 a junho de 2021.

Figura 1. Gráfico do Histórico das Taxas Selic (Meta) de junho de 2011 a junho de 2021. Fonte: Banco Central do Brasil (2021) – Acesso em 02/06/2021

As duas quedas observadas representaram ótimas notícias para os empreendimentos agropecuários e para a economia nacional como um todo, principalmente para o setor real da economia (representado pelas empresas que produzem bens e serviços não financeiros). Porém não há como ignorar os impactos de curto prazo que principalmente a primeira queda gerou na disposição dos produtores em continuar utilizando o crédito rural no ano de 2018.

Este fenômeno de abandono dos financiamentos de crédito rural foi causado pelo fato de as taxas cobradas pelas modalidades de crédito rural, definidas pelo governo federal, serem fixas para todo o prazo dos empréstimos. Neste sentido, elas não eram vinculadas à taxa Selic e não sofreram quedas em decorrência da queda da Selic.

Quando publicado o Plano Safra 2017/2018, a taxa Selic em vigor era de 10,25% ao ano, representando de 1,75 a 3,75 pontos percentuais de vantagem às modalidades de crédito rural. Com a redução da taxa para 6,5%, algumas modalidades do crédito rural passaram a ser mais custosas do que os créditos bancários de juros livres, ou seja, aqueles em que a taxa é definida por negociação entre o tomador e o credor com base nas taxas praticadas no mercado.

Essa desvantagem potencial dos créditos rurais, aliados a maior complexidade para sua obtenção, incluindo documentação e inspeções demandadas pelos seus dispositivos, incentivaram os produtores a migrarem das modalidades de crédito rural baseadas em taxas fixas para modalidades mais flexíveis e, até mesmo, menos custosas.

Fonte imagem: Produtor rural – Divulgação MAPA

A segunda queda foi marcada por uma perspectiva diferente para o agronegócio, já que muitos produtores e instituições financeiras já utilizavam outras modalidades de crédito rural diferentes daquelas subsidiadas pelo governo. Além disso, com a redução do custo de captação dos bancos, reduziu-se o volume de recursos que o governo tinha de transferir aos bancos para manutenção do crédito subsidiado, aumentando o volume de recursos disponíveis aos produtores.

Já para o ano de 2021, a expectativa é saber quais serão as condições do Plano Safra 2021/2022, a ser lançado na segunda quinzena de junho, e qual os impactos que o recente aumento na taxa Selic pode provocar, com talvez maior necessidade de subsídios por parte do governo federal. Além disso, com a expectativa das taxas aumentarem ainda mais até o fim da próxima safra, alguns produtores podem se questionar se vale mais a pena buscar modalidades de crédito junto a bancos ou financiar seus insumos em operações de permuta como as já conhecidas operações Barter.

BIBLIOGRAFIA E LINKS RELACIONADOS

Ministério da Agricultura, Pecuária e Abastecimento, 2016. Disponível: http://www.agricultura.gov.br/assuntos/politica-agricola/credito-rural

Banco Central do Brasil. 2021. Detalhamento do Gráfico – Meta para a taxa Selic. Disponível: https://www.bcb.gov.br/estatisticas/grafico/graficoestatistica/metaselic

Banco Central do Brasil. 2021. Disponível: http://www.bcb.gov.br/htms/copom_normas/a-hist.asp?idpai=copom

Banco Central do Brasil. 2017. Circular Bacen nº 3.868 de 19/12/2017. Disponível: http://www.bcb.gov.br/pre/normativos/busca/normativo.asp?tipo=Circular&data=2017&numero=3868

ADVFN. 2018. Economia: Copom. Disponível: https://br.advfn.com/economia/copom/2018/calendario

CNA Brasil. 2021. Selic cai ao menor nível da história. Disponível: https://www.cnabrasil.org.br/artigos-tecnicos/selic-cai-ao-menor-nivel-da-historia

Globo Rural. 2021. Corte da Selic mantém competitividade no crédito rural, avaliam bancos. Disponível: https://revistagloborural.globo.com/Noticias/Economia/noticia/2020/02/corte-da-selic-mantem-competitividade-no-credito-rural-avaliam-bancos.html

Cana Rural, 2017. Taxa de Juros: Crédito rural: queda na Selic obriga produtor a pensar em plano B. Disponível: http://www.canalrural.com.br/noticias/rural-noticias/credito-rural-queda-selic-obriga-produtor-pensar-plano-70358

Canal Rural, 2017. Economia: Veja como a redução da Selic impacta a vida do produtor rural. Disponível: http://www.canalrural.com.br/noticias/rural-noticias/veja-como-reducao-selic-impacta-vida-produtor-rural-70356

Minhas Economias, 2021. Manual de Investimentos. Disponível: http://minhaseconomias.com.br/blog/investimentos/poupanca-x-lci-x-fundo-di-x-cdb-di

Globo Rural. Governo prevê anúncio do Plano Safra 2021/22 na segunda metade de junho. 2021. Disponível: https://revistagloborural.globo.com/Noticias/Politica/noticia/2021/06/governo-preve-anuncio-do-plano-safra-202122-na-segunda-metade-de-junho.html

Agrosmart. 2021. Plano Safra 2020/2021: Maior crédito, menor taxa e mais tecnologia!. Disponível: https://agrosmart.com.br/blog/plano-safra-2020-2021-maior-credito-menor-taxa-e-mais-tecnologia/

Canal Rural. 2021. Recomposição do orçamento do Plano Safra é aprovada no Congresso. Disponível: https://www.canalrural.com.br/noticias/agricultura/recomposicao-orcamento-plano-safra-congresso/